Du hast jahrelang hart gearbeitet, um Dein Einzelunternehmen aufzubauen. Jetzt steht die Entscheidung an: Verkaufen oder weitermachen? Doch wie viel von Deinem hart erarbeiteten Verkaufserlös bleibt nach Abzug der Steuern wirklich übrig? Die Antwort kann schmerzhaft sein – ohne strategische Planung kann ein großer nTeil Deines Gewinns direkt ans Finanzamt fließen.

Viele Unternehmer zögern beim Verkauf ihres Einzelunternehmens aus Angst vor undurchsichtigen Steuerfolgen und bürokratischem Aufwand. Diese Unsicherheit ist nachvollziehbar, kann aber verheerende Konsequenzen haben: Ohne fundierte Steuerstrategie verschenkst Du möglicherweise Hunderttausende Euro – Geld, das Dir für Deinen wohlverdienten Ruhestand oder neue Projekte zusteht.

Die gute Nachricht: Mit der richtigen Vorbereitung und steuerlichen Gestaltung lässt sich die Steuerlast beim Verkauf eines Einzelunternehmens drastisch reduzieren. In diesem umfassenden Leitfaden erfährst Du, wie Du durch legale Steueroptimierung, clevere Deal-Strukturen und strategische Umwandlungen Deinen Nettoerlös maximierst. Wir zeigen Dir praxiserprobte Strategien und wertvolle Tipps, mit denen unsere Mandanten bereits über 200 Millionen Euro Steuern gespart haben.

Key Takeaways: Das Wichtigste auf einen Blick

- Steuerbelastung ohne Planung: Beim Verkauf eines Einzelunternehmens drohen ohne Optimierung Steuersätze von bis zu 45% plus Solidaritätszuschlag und Gewerbesteuer

- Freibetrag nutzen: Ab 55 Jahren stehen Dir 45.000 € steuerfrei zu – ein Vorteil, den viele verschenken

- Ermäßigter Steuersatz: Mit §34 EStG lässt sich die Steuerlast auf effektiv etwa 25% senken statt 45%

- Holding-Strategie: Durch Einschaltung einer GmbH-Struktur sind bis zu 95% des Veräußerungsgewinns steuerfrei möglich

- Rechtzeitige Planung: Die optimale Steuerstrategie erfordert mindestens 7 Jahre Vorlauf für maximale Ersparnis

- Deal-Struktur entscheidet: Asset-Deal vs. Share-Deal hat massive Auswirkungen auf Deine Steuerlast

Was macht ein Einzelunternehmen aus und warum ist der Verkauf steuerlich komplex?

Ein Einzelunternehmen ist die einfachste Rechtsform für Selbstständige in Deutschland. Du als Inhaber haftest unbeschränkt mit Deinem Privatvermögen, trägst aber auch alle Gewinne allein. Laut aktuellen Statistiken sind über 2,3 Millionen Einzelunternehmen in Deutschland registriert – die mit Abstand häufigste Unternehmensform.

Die steuerliche Besonderheit beim Verkauf eines Einzelunternehmens

Im Gegensatz zu Kapitalgesellschaften wie der GmbH gibt es bei einem Einzelunternehmen keine Anteile, die Du verkaufen könntest. Stattdessen verkaufst Du die einzelnen Wirtschaftsgüter – Maschinen, Warenlager, Kundenstamm, Firmenwert.

Das Problem: Bei der Veräußerung werden alle stillen Reserven aufgedeckt. Der gesamte Veräußerungsgewinn unterliegt der Einkommensteuer mit Deinem persönlichen Steuersatz – und der kann progressiv bis zu 45% betragen, hinzu kommen Solidaritätszuschlag und möglicherweise Gewerbesteuer.

Konkret bedeutet das: Verkaufst Du Deine Einzelfirma für 1 Million Euro und hast einen steuerpflichtigen Gewinn von 800.000 Euro, können ohne Optimierung gut 350.000 bis 400.000 Euro Steuern anfallen. Fast die Hälfte Deines Erlöses wäre verloren!

Schritt 1: Den Wert Deines Einzelunternehmens realistisch ermitteln

Bevor Du überhaupt über Steueroptimierung nachdenkst, musst Du wissen, was Dein Unternehmen wert ist. Eine professionelle Unternehmensbewertung bildet die Grundlage für alle weiteren Verhandlungen.

Die EBIT-Multiple-Methode – der Praxisstandard

Die am häufigsten verwendete Bewertungsmethode für kleine und mittlere Unternehmen ist die EBIT-Multiple-Methode. Laut der Deutschen Unternehmensverkauf (DUV) funktioniert sie wie folgt:

- Ermittle Dein durchschnittliches EBIT: Das ist Dein Gewinn vor Zinsen und Steuern der letzten 2-3 Jahre

- Bereinige außerordentliche Posten: Entferne einmalige Sondereffekte

- Multipliziere mit dem Branchen-Faktor: Für KMU liegt dieser typischerweise zwischen 5 und 7

Alternative Bewertungsmethoden

- Substanzwertverfahren: Hier werden alle materiellen Vermögenswerte (Maschinen, Immobilien, Warenlager) abzüglich Schulden bewertet. Diese Methode liefert eine Untergrenze, ignoriert aber immaterielle Werte wie Kundenstamm oder Markenimage.

- Ertragswertverfahren: Diese zukunftsorientierte Methode betrachtet die erwarteten künftigen Gewinne, abgezinst auf den heutigen Wert. Sie ist komplexer, aber für wachstumsstarke Unternehmen oft aussagekräftiger.

Die meisten Unternehmer unterschätzen den Wert ihres Unternehmens dramatisch – oder überschätzen ihn maßlos. Eine professionelle Bewertung durch einen M&A-Berater oder Wirtschaftsprüfer schafft Klarheit und verhindert, dass Du Geld auf dem Tisch liegen lässt oder potenzielle Käufer verschreckst.

Schritt 2: Die Wahl zwischen interner und externer Nachfolge

Beim Verkauf Deines Einzelunternehmens stehen Dir grundsätzlich zwei Wege offen: die familieninterne Übergabe oder der externe Verkauf an Dritte.

Familieninterne Nachfolge – steuerbegünstigt, aber ohne Liquidität

Möchtest Du Dein Lebenswerk an Deine Kinder oder andere Verwandte weitergeben? Dann profitierst Du von erheblichen Steuervergünstigungen in der Schenkungssteuer. Bei der sogenannten Regelverschonung greift ein Freibetrag von 85% des begünstigten Betriebsvermögens, wenn der Nachfolger den Betrieb mindestens 5 Jahre fortführt.

Noch besser: Bei der Optionsverschonung sind sogar 100% steuerfrei möglich, wenn:

- Der Betrieb mindestens 7 Jahre fortgeführt wird

- Bestimmte Lohnsummen-Regeln eingehalten werden

- Das Verwaltungsvermögen nicht überhand nimmt

Der Haken: Du erhältst keinen Verkaufserlös. Die Vermögensübertragung erfolgt unentgeltlich oder gegen Versorgungsleistungen (z.B. monatliche Rente). Für Deinen Ruhestand musst Du anderweitig vorgesorgt haben.

Externe Nachfolge – maximale Liquidität, höhere Steuerlast

Beim Verkauf an externe Käufer – sei es ein strategischer Investor, ein Finanzinvestor oder ein Management-Buy-Out – erzielst Du einen echten Kaufpreis. Dieses Kapital verschafft Dir finanzielle Freiheit für den Ruhestand oder neue Projekte.

Mögliche Käuferkreise:

- Strategische Käufer: Wettbewerber oder Unternehmen aus Deiner Branche, die Synergien suchen

- Finanzinvestoren: Private-Equity-Gesellschaften, die auf Rendite aus sind

- Management-Buy-Out: Deine eigenen Führungskräfte übernehmen

- Einzelkäufer: Unternehmer, die ein etabliertes Geschäft suchen

Die Herausforderung liegt darin, den richtigen Käufer zu finden, der nicht nur den Preis zahlen kann, sondern auch Dein Unternehmen erfolgreich weiterführen wird.

Schritt 3: Asset-Deal vs. Share-Deal – die entscheidende Weichenstellung

Die Struktur Deines Unternehmensverkaufs hat massive Auswirkungen auf Deine Steuerlast. Hier entscheidet sich, ob Du 15%, 25% oder 45% Steuern zahlst.

Asset-Deal – der Standard beim Einzelunternehmen

Bei einem Asset-Deal verkaufst Du die einzelnen Wirtschaftsgüter Deines Unternehmens: Maschinen, Fahrzeuge, Warenlager, Kundenstamm, Firmenwert (Goodwill). Rechtlich gesehen findet keine Übertragung von Gesellschaftsanteilen statt, sondern eine Veräußerung von Betriebsvermögen.

Steuervorteile für den Käufer:

- Hohe Abschreibungspotenziale – er kann die gekauften Assets steuerlich absetzen

- Begrenzte Haftung – er übernimmt nur definierte Positionen, keine versteckten Altlasten

- Flexibilität bei der Auswahl der zu übernehmenden Assets

Nachteile für Dich als Verkäufer:

- Aufdeckung aller stillen Reserven

- Volle Besteuerung mit dem persönlichen Einkommensteuersatz (bis 45%)

- Zusätzlich Gewerbesteuer (Freibetrag von 24.500 € wird bei Betriebsaufgabe oft nicht gewährt)

- Effektive Steuerlast: 40-50% des Veräußerungsgewinns

Der Asset-Deal ist für Verkäufer ohne Optimierung die teuerste Variante.

Share-Deal – die Alternative mit GmbH-Umwandlung

Ein Share-Deal bedeutet: Du verkaufst Gesellschaftsanteile statt einzelner Wirtschaftsgüter. Für ein Einzelunternehmen ist das zunächst nicht möglich – aber Du kannst Dein Einzelunternehmen vor dem Verkauf in eine GmbH umwandeln.

Wie funktioniert's:

- Du bringst Dein Einzelunternehmen in eine neu gegründete GmbH ein (steuerneutral nach §20 UmwStG)

- Du hältst nun 100% der GmbH-Anteile

- Du verkaufst diese Anteile an den Käufer

Steuerlicher Vorteil für Dich: Beim Verkauf von GmbH-Anteilen durch eine Privatperson greift das Teileinkünfteverfahren: 40% des Gewinns bleiben steuerfrei, nur 60% werden besteuert. Das senkt Deine effektive Steuerlast auf etwa 25-28% statt 45%.

Noch besser: Die Holding-Lösung Verkaufst Du die GmbH-Anteile nicht als Privatperson, sondern über eine Holding-GmbH, greift das Beteiligungsprivileg nach §8b KStG: 95% des Veräußerungsgewinns sind steuerfrei. Die effektive Steuerlast sinkt auf nur noch etwa 1,5%!

Der Haken: Die 7-Jahres-Sperrfrist

Die steuerneutrale Einbringung in die GmbH steht unter einer Sperrfrist von 7 Jahren. Verkaufst Du die Anteile vorher, kann das Finanzamt die Stundung rückwirkend aufheben und die stillen Reserven nachträglich besteuern. Die Planung muss also frühzeitig erfolgen.

Schritt 4: Steuerliche Vergünstigungen optimal nutzen

Auch wenn Du Dein Einzelunternehmen direkt verkaufst, gibt es legale Möglichkeiten, die Steuerlast erheblich zu senken.

Der 45.000-Euro-Freibetrag ab 55 Jahren

Jedem Unternehmer, der bei Verkauf mindestens 55 Jahre alt oder dauerhaft berufsunfähig ist, steht ein Veräußerungsfreibetrag von 45.000 € zu (§16 Abs. 4 EStG).

Die Rechenformel:

- Bei Gewinnen bis 136.000 €: voller Freibetrag von 45.000 €

- Bei Gewinnen zwischen 136.000 € und 181.000 €: Freibetrag wird schrittweise gekürzt

- Ab 181.000 € Gewinn: kein Freibetrag mehr

Wichtig: Dieser Freibetrag steht Dir einmal im Leben zu und wird nicht automatisch gewährt – Du musst ihn beim Finanzamt beantragen!

Der halbe Steuersatz nach §34 EStG

Noch wirkungsvoller ist der ermäßigte Steuersatz nach §34 Abs. 3 EStG.

Voraussetzungen:

- Mindestalter 55 Jahre oder dauernde Berufsunfähigkeit

- Veräußerung des gesamten Betriebs oder Teilbetriebs

- Gewinne über 5 Millionen € werden nicht mehr begünstigt

Konkret: Statt einem Spitzensteuersatz von 45% zahlst Du effektiv nur etwa 25% auf den Veräußerungsgewinn. Bei einem Gewinn von 500.000 € sparst Du dadurch rund 100.000 € Steuern!

Kombination ist möglich: Du kannst Freibetrag und ermäßigten Steuersatz kombinieren – erst 45.000 € steuerfrei, dann den Rest mit halbem Steuersatz versteuern.

Praxistipp: Die Fünftelregelung glättet zusätzlich den Progressionsanstieg bei außerordentlichen Einkünften. Das Finanzamt verteilt den Gewinn rechnerisch auf fünf Jahre, was die Steuerprogression abmildert.

Schritt 5: Die Holding-Strategie für maximale Steuerersparnis

Für Unternehmer mit höheren Verkaufserlösen (typischerweise ab siebenstelligen Beträgen) ist die Holding-Struktur die Königsdisziplin der Steueroptimierung.

So funktioniert die vermögensverwaltende Holding

Schritt 1: Du gründest eine Holding-GmbH

Schritt 2: Du bringst Dein Einzelunternehmen steuerneutral in eine operative Tochter-GmbH ein (nach §20 UmwStG)

Schritt 3: Die Holding erwirbt 100% der Anteile an der operativen Tochter

Schritt 4: Die Holding verkauft die Anteile der Tochter-GmbH an den Käufer

Das Ergebnis: Bei diesem Konstrukt sind 95% des Veräußerungsgewinns steuerfrei (§8b KStG Beteiligungsprivileg). Die effektive Steuerbelastung liegt bei nur etwa 1,5%!

Voraussetzungen und Stolpersteine

- Die 7-Jahres-Sperrfrist: Auch hier gilt: Die steuerneutrale Einbringung und der steuerfreie Verkauf setzen eine Haltefrist von 7 Jahren voraus. Planst Du den Verkauf kurzfristig, funktioniert diese Strategie nicht optimal.

- Laufende Kosten: Zwei GmbHs bedeuten doppelte Buchführung, doppelte Jahresabschlüsse, höhere Steuerberatungskosten. Die Holding-Struktur rechnet sich typischerweise ab Verkaufsgewinnen von etwa 500.000 € aufwärts.

Weiterer Vorteil: Der Verkaufserlös verbleibt in der Holding und kann dort steuergünstig reinvestiert werden – etwa in Immobilien, Wertpapiere oder neue Beteiligungen. Erst bei Ausschüttung an Dich persönlich fällt die Abgeltungsteuer (25%) an.

Weitere steuerliche Aspekte beim Unternehmensverkauf

Gewerbesteuer – oft unterschätzt

Einzelunternehmer zahlen Gewerbesteuer auf ihren Gewinn oberhalb des Freibetrags von 24.500 €. Im Verkaufsjahr kann die Gewerbesteuer zusätzlich zur Einkommensteuer anfallen, insbesondere wenn der Verkauf als Betriebsaufgabe gewertet wird.

Gestaltungsmöglichkeit: Durch teilweise Fortführung eines Betriebsrests oder geschickte Zeitplanung lassen sich manchmal gewerbesteuerliche Nachteile minimieren. Dies ist jedoch sehr einzelfallabhängig.

Grunderwerbsteuer bei Immobilienbesitz

Besitzt Dein Einzelunternehmen Grundstücke oder Betriebsimmobilien, kann beim Asset-Deal Grunderwerbsteuer anfallen. Der Steuersatz liegt je nach Bundesland zwischen 3,5% und 6,5% des Immobilienwerts.

Vorteil Share-Deal: Bei Übertragung von GmbH-Anteilen fällt grundsätzlich keine Grunderwerbsteuer an. Seit der Grunderwerbsteuerreform 2021 fällt Grunderwerbsteuer an, wenn mindestens 90% der Anteile innerhalb von 10 Jahren auf neue Gesellschafter übergehen (früher 95% innerhalb von 5 Jahren). Eine Ausnahme gilt, wenn maximal 89,9% der Anteile erworben werden.

Umsatzsteuer – Geschäftsveräußerung im Ganzen

Die Übertragung eines ganzen Unternehmens gilt nicht als umsatzsteuerpflichtiger Umsatz (§1 Abs. 1a UStG). Das heißt: Keine Umsatzsteuer auf den Kaufpreis, wenn der Geschäftsbetrieb als solcher übergeht.

Achtung: Bei Verkauf einzelner Wirtschaftsgüter ohne Betriebsfortführung kann Umsatzsteuer anfallen, insbesondere bei Immobilien.

Verlustvorträge und ihre Tücken

Bei einem Share-Deal gehen bei Gesellschafterwechsel von über 50% bestehende steuerliche Verlustvorträge vollständig verloren (§8c KStG, sog. Mantelkauf-Regelung). Bei Veränderungen zwischen 25% und 50% werden sie anteilig gekürzt.

Für Dich als Verkäufer: Eventuelle Verluste in Deinem Einzelunternehmen helfen Dir beim Verkauf nicht – Veräußerungsgewinne können nicht mit laufenden Verlusten verrechnet werden.

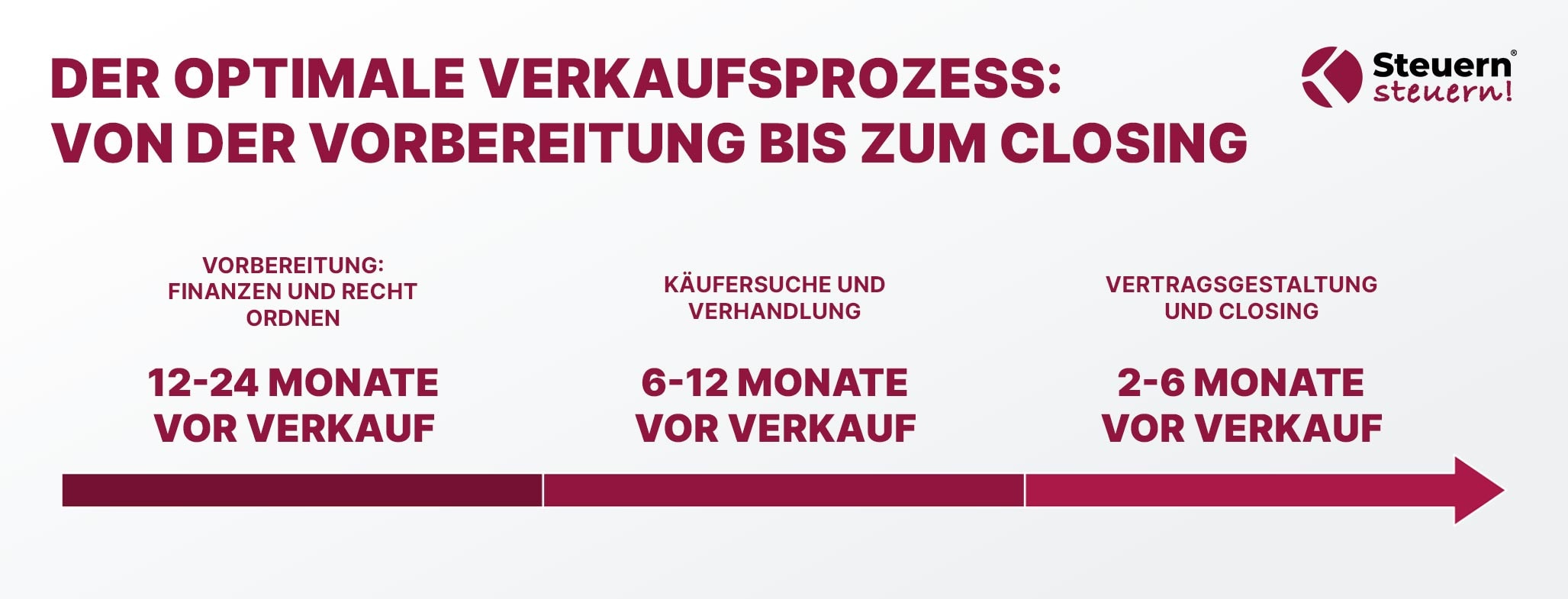

Der optimale Verkaufsprozess: Von der Vorbereitung bis zum Closing

Phase 1: Vorbereitung (12-24 Monate vor Verkauf)

Unternehmensaufbereitung:

- Finanzen ordnen: Lückenlose Buchhaltung, fehlerfreie Bilanzen

- Rechtliches klären: Verträge prüfen, Streitigkeiten beilegen

- Prozesse dokumentieren: Betriebsabläufe verschriftlichen

- Kundenstamm sichern: Langfristige Verträge, geringe Abhängigkeiten

Steuerliche Weichenstellung:

- Unternehmensbewertung durchführen lassen

- Steueroptimierung prüfen: Holding-Gründung, GmbH-Umwandlung?

- Sperrfristen beachten: Sind 7 Jahre bis zum geplanten Verkauf realistisch?

- Mit Steuerberater konkrete Strategie entwickeln

Phase 2: Käufersuche und Verhandlung (6-12 Monate)

Exposé erstellen:

- Anonymisiertes Teaser-Dokument

- Detailliertes Unternehmensexposé mit Kennzahlen

- Stärken herausstellen, Schwächen transparent benennen

Käuferansprache:

- Direktansprache strategischer Käufer

- M&A-Berater oder Unternehmensbroker einschalten

- Unternehmensbörsen nutzen

Due Diligence:

- Käufer prüft alle Unterlagen detailliert

- Transparenz zahlt sich aus – versteckte Probleme kommen ohnehin ans Licht

- Datenraum vorbereiten mit allen relevanten Dokumenten

Phase 3: Vertragsgestaltung und Closing (2-6 Monate)

Kaufvertrag:

- Kaufpreis und Zahlungsmodalitäten (Einmalzahlung, Ratenzahlung, Earn-Out?)

- Garantien und Gewährleistungen

- Wettbewerbsverbot

- Übergangsphase und Einarbeitung

Vollzug:

- Notarielle Beurkundung bei Immobilien oder GmbH-Anteilen

- Übergabe aller Unterlagen und Zugänge

- Information von Kunden, Lieferanten, Mitarbeitern

Häufige Fehler und wie Du sie vermeidest

Fehler 1: Zu späte Planung

Problem: Viele Unternehmer beschäftigen sich erst mit Steuern, wenn ein Käufer bereits konkret Interesse bekundet hat. Dann ist es für die besten Optimierungen oft zu spät.

Lösung: Mindestens 7 Jahre vor dem geplanten Verkauf mit der strategischen Planung beginnen.

Fehler 2: Unterschätzung der Komplexität

Problem: „Das regeln wir dann schon" – viele unterschätzen den Aufwand eines Unternehmensverkaufs und die steuerlichen Fallstricke.

Lösung: Frühzeitig spezialisierte Berater einschalten: Steuerberater mit M&A-Expertise, ggf. M&A-Berater, Rechtsanwalt für Vertragsgestaltung.

Fehler 3: Unrealistische Preisvorstellungen

Problem: Emotionale Bindung führt zu überhöhten Preisvorstellungen, die potenzielle Käufer abschrecken.

Lösung: Professionelle Unternehmensbewertung durch Dritte, Vergleich mit Marktpreisen ähnlicher Firmen.

Fehler 4: Unzureichende Vorbereitung

Problem: Chaotische Unterlagen, unklare Verträge, fehlende Dokumentation schrecken seriöse Käufer ab und drücken den Preis.

Lösung: Mindestens 12 Monate vor Verkaufsstart das Unternehmen "verkaufsbereit" machen.

Fehler 5: Vernachlässigung der Käuferperspektive

Problem: Nur die eigenen steuerlichen Vorteile im Blick, aber Käufer bevorzugt Asset-Deal wegen Abschreibungen.

Lösung: Win-Win-Struktur finden – z.B. Share-Deal mit moderaterem Preis oder Asset-Deal mit steuerlichen Kompensationen.

Fazit: Mit der richtigen Strategie Hunderttausende sparen

Der Verkauf eines Einzelunternehmens ist eine der wichtigsten finanziellen Entscheidungen Deines Lebens. Ohne strategische Steuerplanung verschenkst Du möglicherweise 45% Deines Verkaufserlöses ans Finanzamt. Mit der richtigen Vorbereitung und professioneller Beratung lässt sich diese Quote auf 25%, 15% oder sogar unter 2% senken – je nach gewählter Struktur.

Die wichtigsten Erfolgsfaktoren:

- Frühzeitige Planung: Beginne mindestens 7 Jahre vor dem Verkauf mit der steuerlichen Strukturierung

- Professionelle Bewertung: Kenne den realen Wert Deines Unternehmens

- Steueroptimierung nutzen: Freibeträge, ermäßigter Steuersatz, Holding-Struktur – nutze alle legalen Möglichkeiten

- Deal-Struktur durchdenken: Asset-Deal vs. Share-Deal kann Hunderttausende Euro Unterschied bedeuten

- Expertise einholen: Ein spezialisierter Steuerberater zahlt sich um ein Vielfaches aus

Du planst den Verkauf Deines Einzelunternehmens? Verschenke kein Geld an das Finanzamt! Bei Steuern Steuern haben wir bereits über 750 Unternehmensverkäufe steueroptimiert begleitet und unseren Mandanten über 200 Millionen Euro Steuern gespart. Vereinbare jetzt Deine kostenlose Erstanalyse und erfahre, wie viel Steuern Du beim Verkauf Deines Einzelunternehmens sparen kannst.

Sichere dir jetzt deine KOSTENLOSE Steueranalyse!

Bist du bereit, deine Steuerlast zu optimieren und dein Unternehmen auf das nächste Level zu bringen?

Unser Expertenteam bietet dir eine maßgeschneiderte Steueranalyse im Wert von 500€ - völlig kostenfrei und unverbindlich!

Warum du jetzt handeln solltest:

✅ Entdecke versteckte Einsparpotenziale

✅ Erfahre, ob eine Umwandlung in eine GmbH für dich sinnvoll ist

✅ Erhalte einen klaren Fahrplan zur Steueroptimierung

🕒 Dieses Angebot ist zeitlich begrenzt! Wir können nur 20 kostenlose Analysen pro Monat durchführen.

So einfach geht's:

- Klicke auf den Button "Jetzt kostenlose Steueranalyse sichern"

- Fülle das kurze Formular aus (dauert nur 2 Minuten)

- Unser Steuerexperte meldet sich innerhalb von 24 Stunden bei dir

Jetzt kostenlose Steueranalyse sichern

"Ich kann die kompetente und verständliche Beratung von Herrn Kasper und seinem Team eindeutig empfehlen." – Anne Sturm

⚠️ Verpasse nicht diese Chance, deine Steuersituation zu optimieren und dein hart verdientes Geld zu behalten!

Ja, ich möchte Steuern sparen!

Häufig gestellte Fragen (FAQ)

Wie berechnet man den Wert eines Einzelunternehmens?

Der Wert eines Einzelunternehmens wird üblicherweise mit der EBIT-Multiple-Methode berechnet. Dabei multiplizierst Du Deinen durchschnittlichen operativen Gewinn (EBIT) der letzten 2-3 Jahre mit einem branchenüblichen Faktor (typischerweise 5-7). Ergänzend solltest Du das Substanzwertverfahren als Untergrenze heranziehen.

Wie wird der Verkauf eines Einzelunternehmens besteuert?

Der Verkaufsgewinn eines Einzelunternehmens unterliegt der Einkommensteuer mit Deinem persönlichen Steuersatz (bis 45%) plus Solidaritätszuschlag und ggf. Gewerbesteuer. Ohne Optimierung liegt die Gesamtbelastung bei 40-50%. Mit steuerlichen Vergünstigungen (Freibetrag ab 55 Jahren, ermäßigter Steuersatz nach §34 EStG) lässt sich die Last auf etwa 25% senken. Bei Umwandlung in eine Holding-Struktur sind sogar nur 1,5% Steuern möglich.

Kann man ein Einzelunternehmen übertragen?

Ja, ein Einzelunternehmen kann übertragen werden – entweder unentgeltlich (Schenkung/Erbschaft) oder entgeltlich (Verkauf). Bei entgeltlicher Übertragung spricht man von Betriebsveräußerung. Bei unentgeltlicher Übertragung greifen erbschaft- und schenkungssteuerliche Vergünstigungen für Betriebsvermögen (bis zu 100% Steuerbefreiung bei Einhaltung bestimmter Voraussetzungen). Auch eine Übertragung in eine GmbH ist möglich und oft steuerlich vorteilhaft.

Welche Unterlagen brauche ich für den Verkauf meines Einzelunternehmens?

Für einen professionellen Unternehmensverkauf benötigst Du: Jahresabschlüsse der letzten 3-5 Jahre, betriebswirtschaftliche Auswertungen, Kundenliste, Lieferantenübersicht, Verträge (Miet-, Leasing-, Arbeitsverträge), Anlagenverzeichnis, Gesellschaftsverträge falls vorhanden, Organisationsstruktur, Versicherungspolicen und alle relevanten Genehmigungen. Ein vollständiger Datenraum beschleunigt die Due Diligence und erhöht das Vertrauen potenzieller Käufer.

Muss ich Gewerbesteuer beim Verkauf meines Einzelunternehmens zahlen?

Gewerbesteuer fällt beim Verkauf eines Einzelunternehmens grundsätzlich an, allerdings mit einem Freibetrag von 24.500 €. Bei Betriebsaufgabe kann dieser Freibetrag unter Umständen entfallen. Die genaue gewerbesteuerliche Behandlung hängt von der Gemeinde und der konkreten Gestaltung ab. In der Praxis wird die Gewerbesteuer durch die Einkommensteueranrechnung teilweise kompensiert, dennoch bleibt eine Zusatzbelastung. Eine frühzeitige Abstimmung mit dem Steuerberater ist hier essentiell.

Lohnt sich eine GmbH-Umwandlung kurz vor dem Verkauf?

Eine GmbH-Umwandlung kurz vor dem Verkauf kann steuerlich vorteilhaft sein, unterliegt aber der 7-jährigen Sperrfrist nach §20 UmwStG. Bei Verkauf innerhalb dieser Frist können nachträglich Steuern auf die eingebrachten stillen Reserven anfallen. Trotzdem kann sich die Umwandlung rechnen, da beim Anteilsverkauf das Teileinkünfteverfahren greift (40% steuerfrei). Eine genaue Berechnung mit Steuerberater ist vor der Entscheidung unerlässlich.

Ich zeige Dir, was in Deinen Finanzen steckt

Ich weiß, finanzielle Entscheidungen können überwältigend sein... Deshalb möchte ich Dir helfen, Klarheit zu gewinnen, ohne dass Du irgendein Risiko eingehen musst. Mit unserer kostenlosen Potentialanalyse bekommst Du einen maßgeschneiderten Einblick in Deine Steuer- und Vermögenssituation – und das ganz ohne Verpflichtungen.

.webp)